Als Value Investor sollte man sich immer die Frage stellen: Was macht ein gutes Unternehmen aus? Die Antwort ist relativ einfach: Unternehmen mit einem Wettbewerbsvorteil – von Warren Buffett als Burggraben bezeichnet. Dieser Burggraben kann von sehr klein bis gigantisch reichen und in seiner Art und Weise stark variieren.

So können Burggräben natürlich sein, wie zum Beispiel bei Versorgungsunternehmen. Sie können technische sein, wie zum Beispiel durch Erfindungen und Patente. Sie können regulatorisch sein, wie zum Beispiel durch Gesetzgebung oder Normen. Sie können durch Marken entstehen oder durch Netzwerk-Effekte.

Netzwerk-Effekte bilden starke Wettbewerbsvorteile

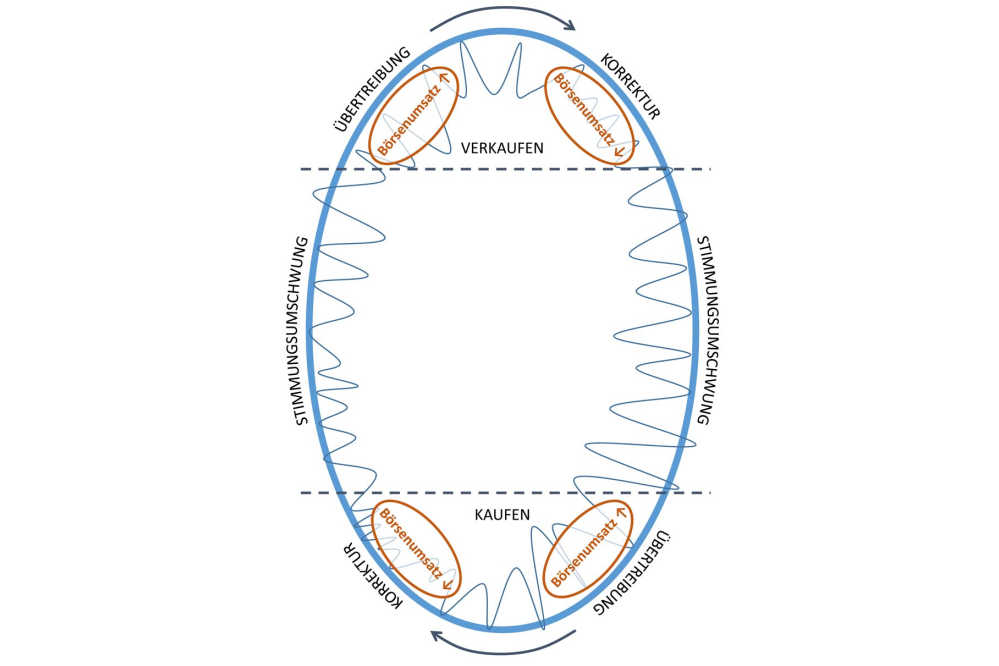

Als Netzwerk-Effekt bei Unternehmen wird ein veränderter Nutzen für den Kunden beschrieben, wenn sich die Anzahl der Kunden verändert. Sie können sowohl positiv als auch negativ sein. Für den Wettbewerbsvorteil konzentriert man sich auf den positiven Netzwerk-Effekt: Mehr Kunden = mehr Nutzen. Der Einfachheit halber vermische ich hier die Begriffe positiver Netzwerk-Effekt und positiver Feedback-Effekt. Der positive Feedback-Effekt besagt, dass durch eine höhere Anzahl Nutzer der Wert eines Netzwerkes steigt. Dieser Anstieg führt dazu, dass neue Nutzer dem Netzwerk beitreten.

Unternehmen mit diesen Effekten haben ein sich selbstverstärkendes Geschäftsmodell, lassen sich oft als Kreislauf darstellen und tendieren zu Monopolen. Dies macht sie aus gesellschaftlicher Sicht oft negativ, als Investor aber sehr attraktiv. Zu den Unternehmen mit einem selbstverstärkenden Geschäftsmodell gehören viele Unternehmen der New-Economy.

Beispiele für Unternehmen mit Netzwerk-Effekt

Neben klaren Netzwerkmodellen wie Alphabets Suchmaschine Google und das soziale Netzwerk Facebook, haben auch Unternehmen wie Microsoft, Amazon oder Netflix starke Netzwerk-Effekte.

Microsoft

Microsoft Office hat unter den Bürodatenverarbeitungs-Programmen mit Word, Excel und Power Point die meisten Nutzer. Deshalb bilden Schulen und Universitäten in Kursen zur Informationsverarbeitung auf diesen Programmen aus und Unternehmen setzten diese Kenntnisse voraus. Das erhöht wiederum die Nutzeranzahl und führt dazu, dass weiter auf diesen Programmen ausgebildet wird. Selbst wenn andere Programme gratis auf den Markt kommen, ist der Wechsel für den Nutzer mit hohen Kosten verbunden und senkt die Kompatibilität mit außenstehenden Nutzern. Dieser Netzwerkeffekt ist sicherlich mit einer der Gründe, warum Microsoft und viele andere Softwareunternehmen viele ihrer Programme Schulen und Universitäten gratis zur Verfügung stellen.

Amazon

Ein Kreislauf ist auch bei Amazon, dem größten Marktplatz der Welt, zu finden. Die Größe der Plattform erhöht die Attraktivität für Verkäufer, da sie dadurch die meisten Kunden finden, was das Angebot erhöht und damit die Attraktivität für Kunden erhöht, was wiederum die Attraktivität der Plattform für Verkäufer erhöht – ein selbstverstärkender Effekt. Ähnlich verhält es sich auch bei eBay und anderen Handelsplattformen, die eine Nische dominant besetzen.

Netflix

Ein nicht ganz so offensichtlicher Kreislauf lässt sich auch bei Netflix feststellen. Netflix ist der größte Streaming-Anbieter der Welt. Damit hat man das größte Budget, um viele Inhalte einzukaufen oder gar selbst zu produzieren, was wiederum die Attraktivität für Zuschauer erhöht, ihre Anzahl und Zahlungsbereitschaft und damit das Budget, um Inhalte einzukaufen. Allerdings wird Netflix in den nächsten Jahren von einem noch größeren Inhaltsanbieter mit noch größerem Budget herausgefordert. Der Disney-Konzern hat angekündigt, mit dem auslaufenden Netflix-Vertrag 2019 einen eigenen Streamingdienst mit exklusiven Disney-Inhalten zu starten oder seine Inhalte über andere Dienste als Netflix direkt zu vermarkten.

Offensichtliche Netzwerke vs. weniger offensichtliche Netzwerke

Wichtig ist es, nicht nur nach offensichtlichen Netzwerken, bei denen das Geschäft durch einen Beitrag vom Nutzer entsteht, zu suchen. Netzwerke, wie Facebook, Twitter, Instagram und Co, bei denen der Nutzer direkt für den Inhalt verantwortlich ist, sind offensichtlich. Der Angriff eines Konkurrenten geht immer direkt gegen das Netzwerk. Nicht grundlos hat sich Facebook Instagram einverleibt. Netzwerke, wie Microsoft Office oder Netflix, sind dagegen weniger offensichtlich. Angriffe der Konkurrenz kommen eher über den Preis oder die Qualität ihres Produktes, wie OpenOffice oder Hulu, und sind eher zum Scheitern verurteilt.

Was ist eure Meinung zu Wettbewerbsvorteilen bei Unternehmen und von Netzwerk-Effekten?