Antizyklische Value-Anlagestrategie

Geheimtipp Portugal, Italien, Griechenland und Spanien?

[Werbung: Dieser Beitrag enthält Affiliate-Links.]

„Wie muss sich der Spekulant in einem Börsenzyklus verhalten, um erfolgreich zu sein? Die Beantwortung dieser Frage fällt nach der Schilderung der grossen Booms und anschliessenden Crashes nicht schwer. Er muss natürlich zu den Hartgesottenen gehören und antizyklisch handeln.“

André Kostolany, Die Kunst über Geld nachzudenken, S. 161

Ein wichtiger Bereich des Value Investing ist die antizyklische Anlagestrategie. Hierbei schwimmt man gegen den Strom der Masse, um damit psychologische Überreaktionen am Markt auszunutzen. Kombiniert man den antizyklischen Ansatz zur Marktauswahl mit einer Value-Unternehmensbewertung, kann man auf aussergewöhnliche Anlagemöglichkeiten stossen. Allerdings ist hier ein grossartiges Gespür und hohes Selbstvertrauen notwendig. Man muss sich gegen die Psychologie der Masse stellen.

Der Value-Investor analysiert in diesen „überverkauften“ Märkten einzelne Unternehmen und investiert langfristig. Die Idee hinter antizyklischem Investieren ist die Umkehr von „the trend is your friend“ und die Geduld auf einen Wechsel zu warten. Je niedriger ein Kurs gefallen ist, desto grösser ist die Chance auf zukünftige Kursgewinne. Zusätzlich gilt umso länger ein Kurs einem Trend folgt, umso wahrscheinlicher wird die Trendumkehr, wenn keine existenziellen Daten dagegensprechen. Dieser Ansatz widerspricht vollkommen der technischen Analyse und wer eine Vorliebe für diese spielerische Strategie besitzt, sollte hier aufhören zu lesen. Für alle anderen werde ich die Idee der antizyklischen Anlage-Strategie hier vertiefen.

Leider gibt es kein Lehrbuch zur Bestimmung des perfekten Einstiegszeitpunkts.

Die Kunst ist es zu wissen, in welcher Phase sich der Markt befindet. Laut André Kostolany gibt nur eine sehr lange Erfahrung an der Börse einem das nötige Fingerspitzengefühl. Nach meiner Meinung kann man jedoch Phasen eines Zyklus gut bestimmen, wenn man die Sicht eines Vogels einnimmt. Dieser Vogel sollte den Gesamtmarkt weltweit überfliegen.

Grundlage dieser Meinung bildet eine sehr strukturierte Anlagestrategie, die in den letzten 30 Jahren erfolgreich war. Hierbei schichtet ein Investor alle 5 Jahre sein gesamtes Anlagevermögen um, und zwar in den Aktienmarkt, der im vorangegangenen Jahr im Vergleich aller anderen Aktienmärkte am schlechtesten gelaufen ist. Diese Anlagestrategie hat in der Vergangenheit den MSCI World über einen Zeitraum von 30 Jahren um mindestens das 1,9x geschlagen, d.h um nahezu 100% outperformed. Ohne Risiko ist diese Strategie allerdings nicht. Und so sollte man auch ihr nicht blind vertrauen. Sie dient für mich deshalb nur dazu eine Auswahl möglicher Anlageräume zu finden, welche sich im Tief eines Zyklus befinden, um diese Märkte kontinuierlich zu beobachten.

Die schlechtesten Aktienmärkte 2011 waren Zypern, Ägypten und Griechenland. Zypern als kleiner Bruder von Griechenland ist mir als Markt zu klein. Ägypten hat für mich zwar riesiges Potenzial, allerdings ist mir die Rechtsicherheit mit der immer noch andauernden Revolution nicht hoch genug.

Als Value-Investor versuche ich, wenn es möglich ist, politischen Risiken aus dem Weg zu gehen.

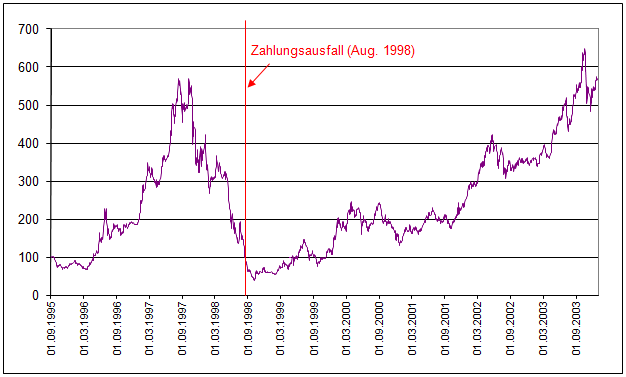

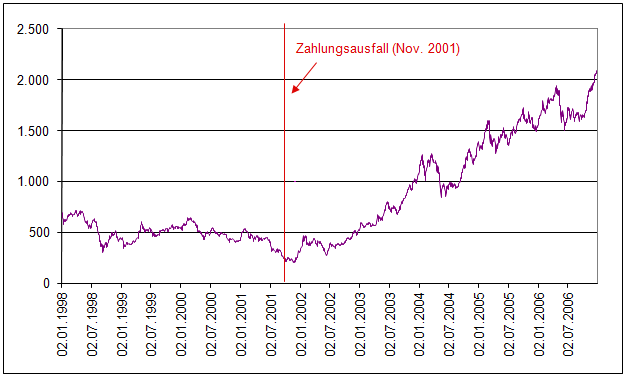

Bleibt also noch Griechenland als Anlageraum übrig. An Griechenland gefällt mir, dass hier in erster Line eine schwere Wirtschaftskrise Auslöser für den Absturz ist. Das Land blickt zudem auf eine demokratische und kapitalistische Vergangenheit, Gegenwart und nach meiner Meinung auch Zukunft. Ausserdem ist der Zahlungsausfall im März ein äusserst positives Signal, da es Griechenland neue Handlungsspielräume ermöglicht. Betrachtet man die Aktienindizes der Länder mit den grössten Wirtschaftskrisen in jüngerer Vergangenheit, zeigt sich, dass diese nach einem Zahlungsausfall eine äusserst gute Performance gezeigt haben.

Russland-Krise 1998 (RTS)

Argentinien-Krise 2001 (Merval)

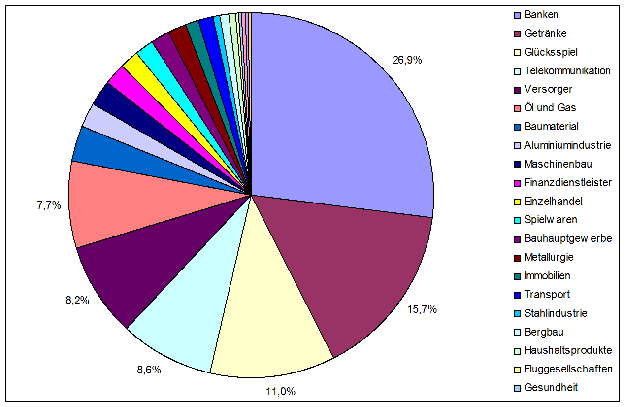

Soll man also einfach einen ETF auf den griechischen Athex Composite Share Index kaufen?

Ein kurzer Blick auf die Zusammensetzung zeigt, dass einem vor allem der Bankensektor mit mehr als 25% Sorgen bereitet. Griechische Banken existieren nur noch aufgrund der EZB und ihrem günstigen Geld. Auch wenn ich an den Kapitalismus in Griechenland glaube, halte ich eine Enteignung und Verstaatlichung einiger Banken für wahrscheinlich. Im Gegensatz zu diesem Risiko steht der Athex auf einem 15-Jahres-Tief und hat seit seinem letzten Höchststand 2009 fast 80% verloren.

Weitere Verluste sind zwar durchaus möglich, aber selbst diese sollte durch langfristige Gewinne wieder ausgeglichen werden. Dies gilt meiner Meinung nach auch für das grösste Risiko, welches ebenfalls eine grosse Chance für Griechenland darstellt – der Ausstieg aus dem Euro. Dieser würde zu einer sofortigen Abwertung des ETFs für den Euro-Investors in Höhe der Währungsabschläge führen. Es ermöglicht den griechischen Unternehmen aber auch, ihre Stückkosten zu senken und einfacher einen Wettbewerbsvorteil zu erlangen oder auszubauen. Dies sollte den kurzfristigen Verlust langfristig ebenfalls ausgleichen.

Branchenaufteilung (Athex Composite Share Index)

Für den Anleger sehe ich neben einer Investition in dem Athex, auch grosses Potenzial im Stock-Picking, wie ich eingangs erwähnte. Hierbei ist immer eine gründliche Analyse von nöten, die ein besonders Augenmerk auf die Marktposition nach einem möglichen Austritt aus der Eurozone legt.

Einen weiteren guten Artikel über die 5-Jahres-Antyziklischen-Anlagestrategie findet ihr unter:

Sind griechische Aktien jetzt der Geheimtipp?

Am vergangenen Montag ist der Griechenindex um 7 Prozent eingebrochen. Im Moment steht es ja auf der Kippe, wie es mit Griechenland weitergeht. Vielleicht ein günstiger Augenblick, um einen ETF auf den griechischen Aktienindex zu kaufen? Auf jeden Fall nur ein Investment für Mutige, wenn nicht für Zocker!

[quote] Und wenn er tatsächlich zum Schluss 500 Aktien hielt, war er ja eigentlich nur im Markt investiert ohne grössere Positionen zu halten.[/quote] in einem anderen Forum schrieb einer, er soll seinen Broker mal beauftragt haben, die 100 billigsten Aktien absolut (Nicht nach Fundamentalldaten KGV … sondern Pennystocks) zu kaufen. Also ein bisschen einen an der Waffel hat er wohl schon gehabt …

[quote]Natürlich spielt es für ein aktuelles Portfolio keine Rolle… … wenn er so erfolgreich war, dass man auf ihn höhren sollte, müsste er doch irgendwann mal in die meldepflichtige Größenordnung aufgestiegen sein ;)[/quote] Ich fände es auch spannend, aber keine Ahnung wie das herauszufinden ist. Auf Seite 43 schreibt er übrigens: Ich selbst gehöre seit einigen Jahren auch zum Lager der Anleger. Zum Spekulieren fühle ich mich heute zu alt. … Ich besitze heute über 500 verschiedene Aktien, von den ich seit Jahren keine einzige verkauft habe. Ich glaube Kostolany war neben einem guten Investor auch ein Lebemann, der sein Geld mit beiden Händen herausgeschmissen hat. Und wenn er tatsächlich zum Schluss 500 Aktien hielt, war er ja eigentlich nur im Markt investiert ohne grössere Positionen zu halten.

Natürlich spielt es für ein aktuelles Portfolio keine Rolle… aber interessant wäre es trotzdem… Ich habe mal die Kunst über Geld nachzudenken angelesen, ist auch interesant und alles aber ich will ja kein Spekulant werden … Witzig fand ich die Geschichte als er erzählt hat, wie in jemand von tollen Tech-Aktien überzeugen wollte und er auf seine Russischen-Zaren Anleihen verwies. Wie gesagt, er hat öfter mal von Aktien gesprochen die er 40 Jahre lang gehalten hat und mich würde intressieren welche das waren … hab aber kurz google bemüht und nichts gefunden… wenn er so erfolgreich war, dass man auf ihn höhren sollte, müsste er doch irgendwann mal in die meldepflichtige Größenordnung aufgestiegen sein 😉

[quote]Ist eigentlich bekannt was Kostolany selbst für Aktien gehalten hat, bzw. was er bevorzugt hat… Er hat oft erwähnt, dass er einige teilweise über 40 Jahre lang gehalten hat …[/quote] Ich habe neben Die Kunst über Geld nachzudenken noch Der grosse Kostolany von ihm gelesen. Welches zwar viele Kurzgeschichten, auch mit klaren Werten beinhaltet, wie sein konkretes Portfolio ausgesehen hat, weiss ich jedoch nicht. Ich denke, dass es für ein gutes aktuelles Portfolio auch keine Rolle spielt. Aus seinen Geschichten kann man jedoch nach meiner Meinung viel lernen. Er selbst hat sich als Spekulant bezeichnet, also nicht als klassischer Value-Investor, der erst zum Ende seines Lebens auf die Seite der Hartgesottenen mit einer Buy-and-Hold-Strategie gewechselt ist.

Ist eigentlich bekannt was Kostolany selbst für Aktien gehalten hat, bzw. was er bevorzugt hat… Er hat oft erwähnt, dass er einige teilweise über 40 Jahre lang gehalten hat …