Meine Töchter (3 & 5 Jahre), die Aktionärinnen

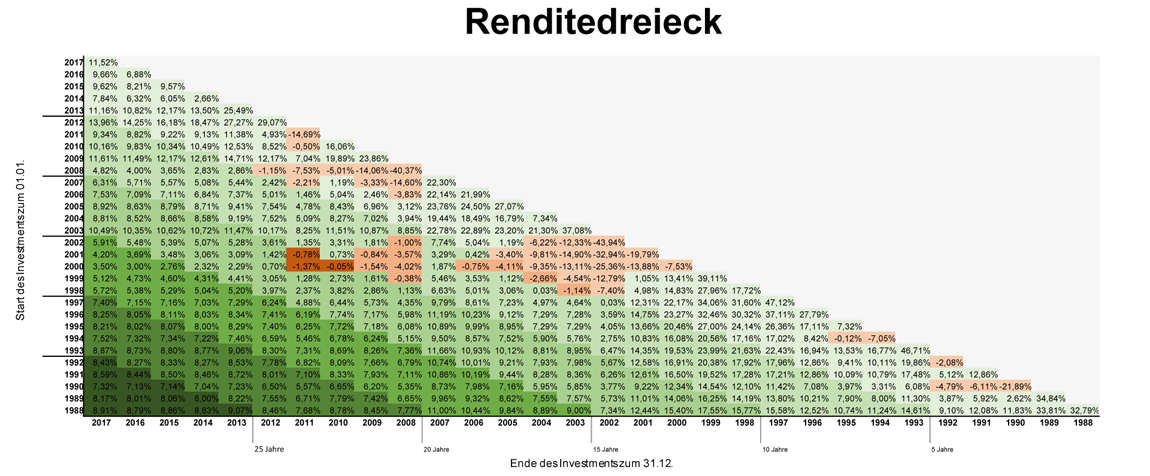

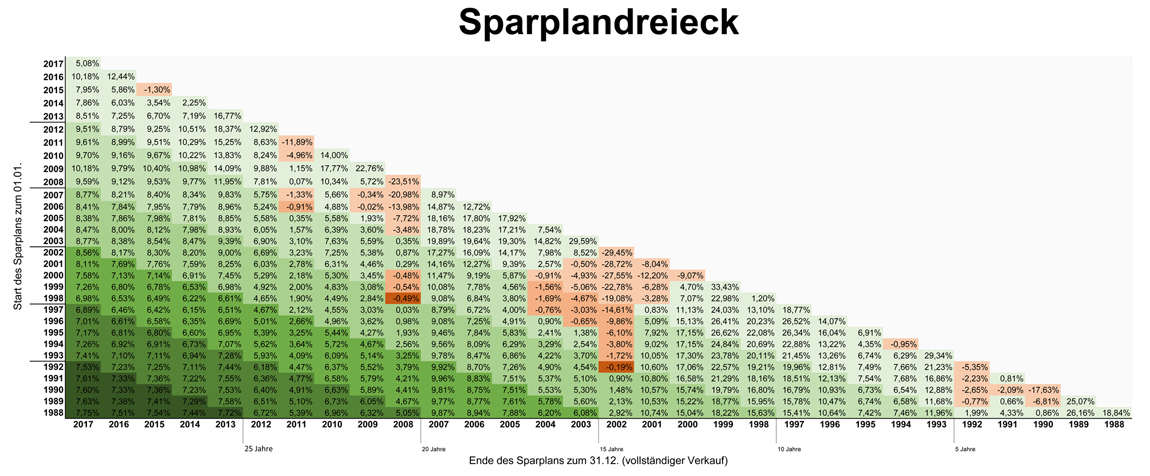

Vor vier Jahren habe ich ein Artikel geschrieben „Meine 1-jährige Tochter, die Aktionärin“. Damals habe ich kurz erklärt, dass das Sparbuch, das viele Enkel von ihren Großeltern zur Geburt, Kommunion, Konfirmation, etc. bekommen, nichts bringt. Und ich es anders machen werden und den Kindern ein Aktiendepot einrichte.

Anders als ich es damals beschrieben habe, habe ich dieses dann 50:50 zwischen einem ETF auf den MSCI World Index und 10 Einzeltitel aufgebaut. Die Herausforderung war, dass ich die Unternehmen, die ich kaufe, für 17-18 Jahre nicht mehr anfasse und nur die Dividenden reinvestiere.

Es sind also Titel geworden, bei denen ich eine hohe Wahrscheinlichkeit sehe, dass sie in 18 Jahren noch existieren. Sie sind nicht identisch mit den Unternehmen, die ich sonst bei meiner Strategie auswähle, die 10 Jahre in die Zukunft blickt und bei der ich die Möglichkeit habe, unterwegs zu verkaufen.

Die Neuanlage der Dividenden kann dann auch in andere Titel sein als die ursprüngliche zehn. Wenn meine Töchter alt genug sind, können sie selbst aussuchen, in was die Dividenden reinvestiert werden soll. Aber die freie Verfügung über das Geld gibt es erst mit 18 Jahren. Explizite Dividendentitel habe ich nicht ausgesucht.

Meine Vermutung war, dass ich nach ca. 3 Jahren, die erste neue Anlage tätigen kann. Ich also ca. 3% Dividendenrendite (alles im Steuerfreibetrag, also brutto gleich netto) habe. Dies war nicht so. Ich habe ca. 4 Jahre gebraucht, um das erste Mal wieder 10% des Portfolios anzulegen.

Spannender ist aber natürlich, die Frage, wie haben die zehn Title in den ersten fünf Jahren abgeschnitten?

Hier eine Übersicht:

5-jährige Tocher |

||||

| (in EUR) | Perf. 10 Titel | Dividende | Perf. MSCI* | Gesamt |

| 2017 | 100% | 0,65% | 100% | 100% |

| 2018 | 102% | 2,69% | 95% | 100% |

| 2019 | 131% | 3,04% | 118% | 124% |

| 2020 | 137% | 2,68% | 123% | 130% |

| 2021 | 179% | 2,73% | 165% | 170% |

| YTD | 161% | 1,12% | 148% | 153% |

| Total | 161% | 148% | 153% | |

* Den MSCI World habe ich über den IShares Core MSCI World in USD jeweils über 3 Jahre (2017-2019) halbjährlich über 6 Tranchen gekauft.

3-jährige Tochter |

||||

| (in EUR) | Perf. 10 Titel | Dividende | Perf. MSCI* | Gesamt |

| 2017 | ||||

| 2018 | ||||

| 2019 | 100% | 1,67% | 100% | 100% |

| 2020 | 118% | 2,68% | 113% | 114% |

| 2021 | 145% | 2,83% | 136% | 141% |

| YTD | 134% | 0,91% | 122% | 127% |

| Total | 134% | 122% | 127% | |

* Den MSCI World habe ich über den IShares Core MSCI World in USD jeweils über 3 Jahre (2019-2021) halbjährlich über 6 Tranchen gekauft.

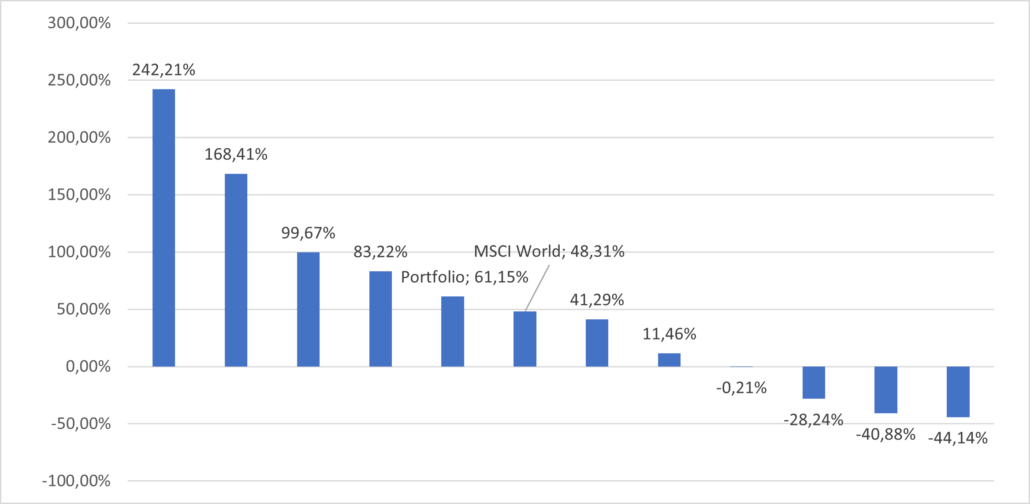

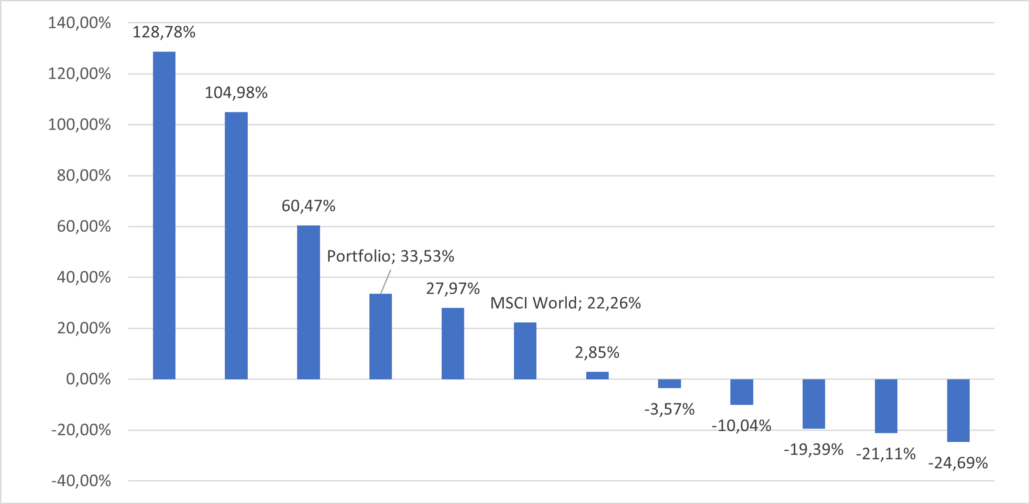

Man sieht, die Performance meiner Auswahl ist für beide Portfolien besser als der Index und das obwohl die Rendite der einzelnen Werte stark variiert (-44% bis +242% bzw. -25% bis +129%):

Einzelentwicklung (ohne Dividende) der zehn Aktien im Portfolio der 5-jährigen Tochter

Einzelentwicklung (ohne Dividende) der zehn Aktien im Portfolio der 3-jährigen Tochter

Insgesamt bin ich sehr zufrieden mit der Auswahl und der Entwicklung der Portfolien. Auch hat sich meine Einschätzung nicht geändert, dass alle Unternehmen noch in 13 bzw. 15 Jahren existieren werden. Spannend wird bleiben, ob sie den Markt outperformen können oder nicht.

Vor 5 Jahren habe ich an dieser Outperformance gezweifelt und die Finanzwissenschaft spricht auch gegen die Fähigkeit ein Portfolio auszusuchen, welches den Markt schlägt. Zwei Portfolien und 3 bzw. 5 Jahre sind auch noch kein repräsentativer Zeitraum. Insbesondere weil die Unternehmen nicht an einem Stichtag ausgewählt wurden, sondern über den Zeitraum eines Jahres und das ETF Portfolio über einen Zeitraum von 3 Jahren in steigenden Märkten – somit ist der Vergleich nicht fair. Wären die Märkte in den ersten drei Jahren also von 2017-2019 und von 2019-2021 gefallen, wäre der Vergleich zumindest über den gesamten Zeitraum anders ausgefallen.

In diesem Sinne, freue ich mich schon auf das nächste Update in fünf Jahren und zu sehen, ob mein ursprünglicher Gedanke, dass ein solches Portfolio wahrscheinlich nicht den Markt schlagen kann oder eine „survivorship“-Outperformance eintritt. Damit meine ich, dass eine Gruppe Unternehmen, die 18 Jahre überleben, eigentlich besser als der Markt abschneiden muss, da der Markt von Zeit zu Zeit auch eine Wirecard oder ähnliches beinhaltet. Die Zukunft wird es zeigen.

Dieser Blogeintrag ist wieder für euch, meine Töchter, und als Erinnerung für mich geschrieben.

Alles Liebe,

euer Papa (oder auch „dein Till“)