Nachdem die Übernahmenschlacht vorerst beendet scheint und die meisten Spekulanten ausgestiegen sind, brach der Aktienkurs der Rhön-Klinikum AG um mehr als 20 % ein. Da ich früher schon in Rhön-Klinikum investiert war, will ich einmal überprüfen, ob ein erneuter Einstieg lohneswert ist.

Der Ausstieg der Spekulanten

Der aufmerksame Leser von Wirtschaftsnachrichten wird in den letzten vier Monaten die Übernahmeschlacht um den Krankenhausbetreiber „Rhön-Klinikum AG“ mitbekommen haben. Nach Umsatz ist die Rhön-Klinikum AG der zweitgrösste private Krankenhausbetreiber in Deutschland. Fresenius SE & Co. KGaA hat mit viel Medienrummel und einer Anzeigen-Kampagne versucht für 3,9 Mrd. Euro mehr als 90 % der stimmberechtigten Aktien zu erwerben. Die hohe Hürde ist durch die Satzung von Rhön-Klinikum notwendig, um das operative Geschäft zu bestimmen und die Rhön-Klinikum AG mit dem eigenen nach Umsatz grössten Krankenhausbetreiber „Helios Kliniken“ zu verschmelzen. Durch eine erfolgreiche Übernahme wäre ein privater Krankenhausbetreiber in Deutschland entstanden mit mehr als doppelt soviel Umsatz wie die derzeitige Nummer drei „Asklepios“.

Dagegen haben sich dieser und der Medizinbedarfshersteller „B. Braun“ erfolgreich gewehrt. Beide erworben etwas mehr als 5 % der Aktien und verhinderten damit die Übernahme trotz einer Zustimmung von 84 % der restlichen Aktionäre. Die Hoffnung auf eine zweite Offerte, bei der Fresenius mehr als 50 % von Rhön-Klinikum gekauft hätte, wurde Anfang letzter Woche zerstört, da Fresenius mit dieser Mehrheit ebenfall nicht die unternehmerische Führung bekommen hätte.

Der Aktienkurs brach daraufhin um mehr als 20 % ein. Da ich früher schon in Rhön-Klinikum investiert war, will ich im Folgenden einmal überprüfen, ob ein erneuter Einstieg lohneswert ist.

Geschäftsmodell und Strategie

Das Geschäftsmodell von Rhön-Klinikum ist einfach zu verstehen, auch wenn der eigentliche Betrieb kompliziert ist – man betreibt Krankenhäuser.

Auf der einen Seite ist der Gesundheitsmarkt in Deutschland stark reguliert, so dass die medizinische Grundversorgung gesichert ist. Diese Regulierung führt in meinen Augen zu hohen Eintrittsbarrieren und regionalen Monopolen einzelner Krankenhäuser. Der hohe Übernahmepreis von Fresenius bestätigt mich darin, dass etablierte Krankenhausbetreiber eine Monopolstellung haben und dass man sie selbst mit dem gleichen Mitteleinsatz nicht kopieren kann. Gleichzeitig ist es durch die staatliche Regulierung bei einem auftretenden Wettbewerb aber auch schwierig einen kompetitiven Vorsprung zu erwerben.

Auf der anderen Seite können aber durchaus Wettbewerbsvorteile in der Spitzenmedizin aufgebaut werden, bei dem überregionale Krankenhäuser in Konkurrenz zu einander stehen. Gleichzeitig kann auch eine Kostenführerschaft durch die Verbindung mehrerer Krankenhäuser angestrebt werden, indem man als grössere Einkaufsgemeinschaft den Pharma- und Medizinkonzernen sowie Versicherungen gegenübersteht und Gemeinkosten wie Management, Human Ressource, etc. zentralisiert. Der erste Punkt wird auch ein wichtiger Grund von B. Braun gewesen sein die Übernahme zu blockieren.

Bei staatlich festgelegter Vergütung für medizinische Versorgung heissen niedrigere Kosten als die Konkurrenz sichere Gewinne, da selbst die ineffizienten Krankenhäuser am Markt bestehen bleiben müssen. So ist die Rhön-Klinikum AG in den letzten Jahren auch primär durch Übernahmen öffentlicher (ineffizienterer) Häuser gewachsen. Laut dem Management soll dieser Kurs in den nächsten Jahren weiter fortgesetzt werden.

Rentabilität und Dividende

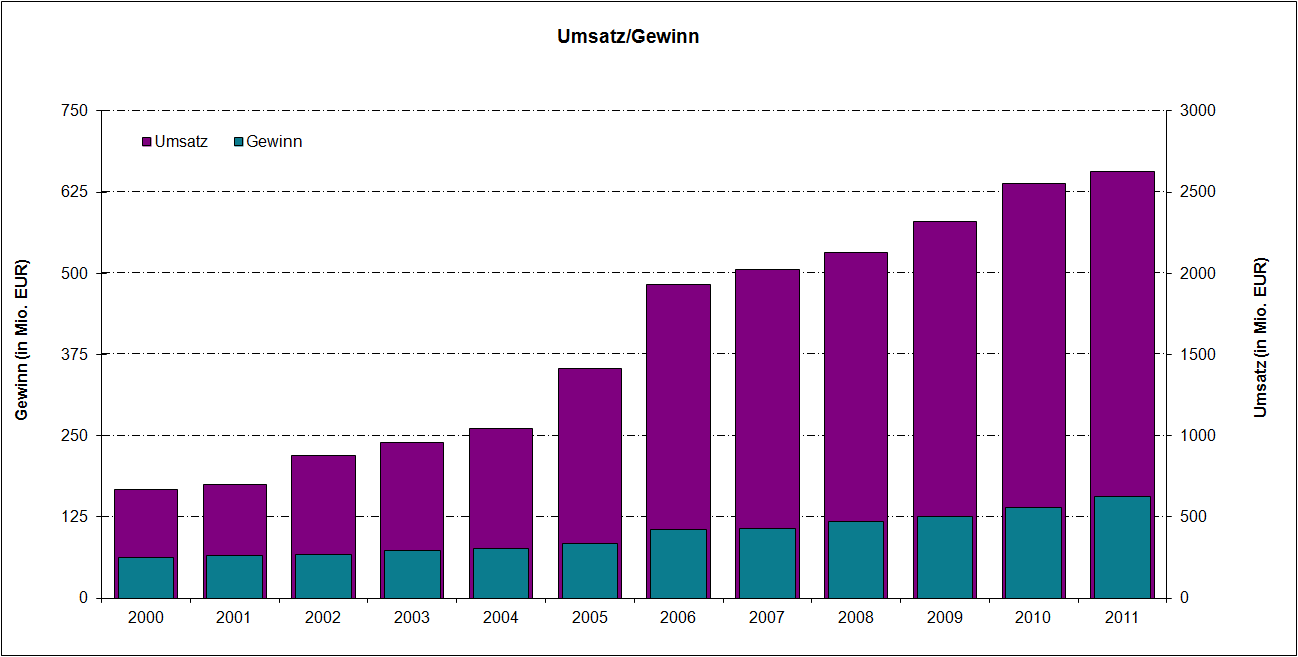

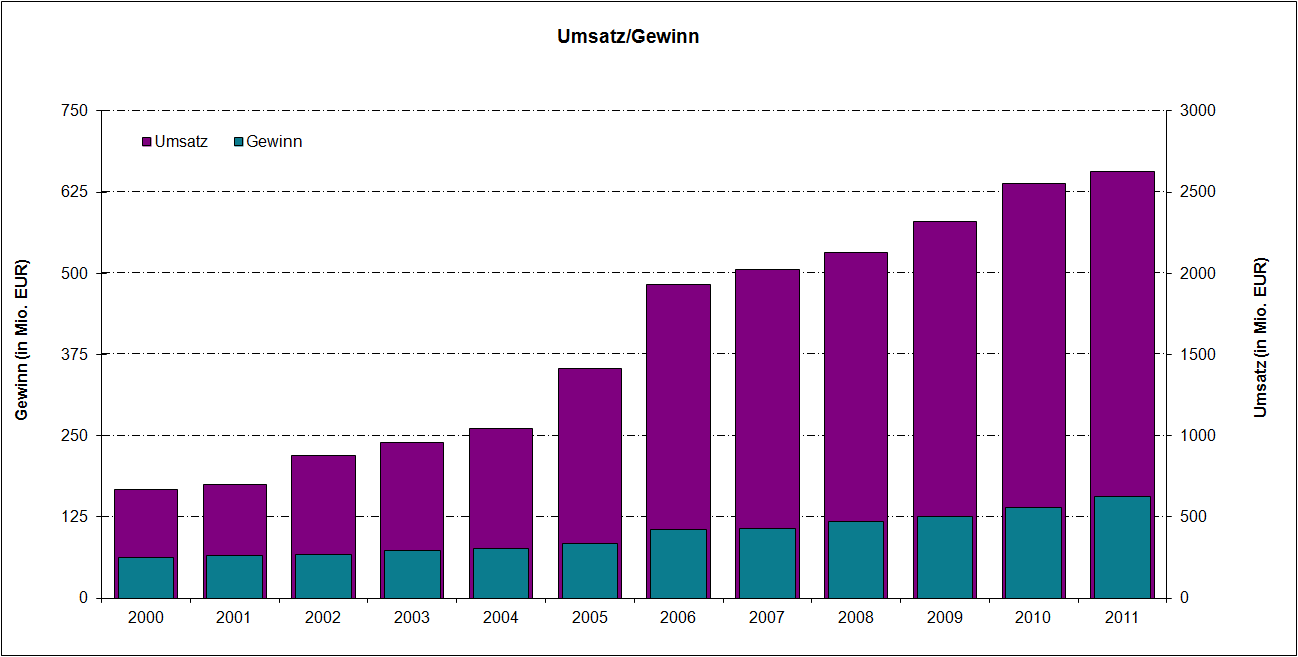

Wenn man das Geschäftsmodell und das Unternehmen Rhön-Klinikum betrachtet, kommt man schnell zu der Erkenntnis, dass es sich um ein konjunkturunabhängiges, krisenfestes und kurz- wie langfristig sehr stabiles Geschäft handelt. Dazu befindet sich das Geschäftsmodell noch innerhalb der Megatrends „Gesundheit“ und „demografischer Wandel“. So konnte die Rhön-Klinikum AG in ihrer bisherigen Geschichte den Umsatz und das Ergebnis kontinuierlich steigern.

Die Eigenkapital-Rendite hat dagegen in den letzten Jahren nachgelassen. Wie auch bei dem Pharmahändler Celesio AG liegt dies teilweise sicher in den Einsparungen des deutschen Staates in seinen Gesundheitsausgaben im Zuge der Finanz- und Eurokrise. Ich denke nicht, dass man in der Zukunft wieder von der alten Rentabilität ausgehen kann, sondern rechne mit den aktuell konservativen 10 %.

Rentabilität (in Mio. EUR)

|

| Jahr |

Gewinn |

Eigenkapital |

EK-Rendite |

|

2011

|

156.1

|

1555.0

|

10%

|

|

2010

|

139.7

|

1458.9

|

10%

|

|

2009

|

125.7

|

1376.1

|

9%

|

|

2008

|

117.3

|

846.0

|

14%

|

|

2007

|

106.3

|

769.7

|

14%

|

|

2006

|

105.2

|

691.1

|

15%

|

|

2005

|

83.7

|

609.2

|

14%

|

|

2004

|

76.4

|

545.9

|

14%

|

|

2003

|

73.1

|

487.3

|

15%

|

|

2002

|

67.4

|

429.4

|

16%

|

|

2001

|

66.1

|

374.1

|

18%

|

|

2000

|

61.9

|

319.0

|

19%

|

| Durchschnitt |

|

14%

|

Die aktuelle Dividendenrendite ist mit knapp 3 % nicht atemberaubend. Berücksichtigt man die Ausschüttungsquote und das Geschäftsfeld in dem sich die Rhön-Klinikum AG befindet, ist sie aber auch nicht schlecht. Die Ausschüttungsquote wird um 35 % gehalten – der restliche Gewinn wird in Wachstum/Akquisitionen investiert.

Ausschüttung (in EUR)

|

| Jahr |

Gewinn pro Aktie |

Dividende |

Ausschüttungsquote |

|

2011

|

1.13

|

0.45

|

40%

|

|

2010

|

1.01

|

0.37

|

37%

|

|

2009

|

1.07

|

0.30

|

28%

|

|

2008

|

1.13

|

0.35

|

31%

|

|

2007

|

1.03

|

0.28

|

27%

|

|

2006

|

1.01

|

0.25

|

25%

|

|

2005

|

0.81

|

0.23

|

28%

|

|

2004

|

0.74

|

0.39

|

53%

|

|

2003

|

0.71

|

0.34

|

48%

|

|

2002

|

0.65

|

0.29

|

45%

|

|

2001

|

0.64

|

0.24

|

38%

|

|

2000

|

0.60

|

0.20

|

34%

|

| Durchschnitt |

|

36%

|

Kapitalstruktur und Sicherheit

Die Kapitalstruktur zeigt eine sehr solide Bilanz. So war die bilanzierte Eigenkapital-Quote in den letzten Jahren minimal bei 35 % und liegt in den letzten drei Jahren sogar bei nahe 50 %. Auch wenn man das Ergebnis um die immateriellen Vermögensgegenstände (den sogenannten Goodwill) bereinigt, gibt einem die Bilanz Sicherheit.

EK-Quote (in Mio. EUR)

|

| Jahr |

Eigenkapital |

Goodwill |

Bilanzsumme |

EK-Quote |

EK-Quote bereinigt |

| 2011 |

1555

|

365.4

|

3175.3

|

49%

|

37%

|

| 2010 |

1458.9

|

346.9

|

3058.2

|

48%

|

36%

|

| 2009* |

1376.1

|

341.7

|

2858.5

|

48%

|

36%

|

| 2008** |

846.0

|

250.3

|

2140.9

|

40%

|

28%

|

| 2007 |

769.7

|

3.9

|

2073.1

|

37%

|

37%

|

| 2006 |

691.1

|

1.3

|

1979.6

|

35%

|

35%

|

| 2005 |

609.2

|

0.1

|

1622.2

|

38%

|

38%

|

| 2004 |

545.9

|

0.0

|

1162.5

|

47%

|

47%

|

| 2003 |

487.3

|

0.0

|

1109.0

|

44%

|

44%

|

| 2002 |

429.4

|

0.0

|

1003.4

|

43%

|

43%

|

| 2001 |

374.1

|

0.0

|

836.6

|

45%

|

45%

|

| 2000 |

319.0

|

0.0

|

775.4

|

41%

|

41%

|

| * 94 Mio. EUR Goodwill aus Kauf „MEDIGREIF-Gruppe“

** Goodwill resultiert aus neuer Rechnungslegung |

Fazit

Mit der Rhön-Klinikum AG bekommt man ein solides, konstant wachsendes Unternehmen zu einem fairen Preis. Wer wegen der Eurokrise Angst um sein Geld hat, auf keinen Fall in Anleihen investieren will, nicht genug Geduld für Land und Immobilien besitzt und Gold für Schwachsinn hält, der kann sein Geld in Rhön-Klinikum anlegen oder dort sein Liquidität parken. Da ich zurzeit sehr viel Liquidität habe, werde ich wieder eine Position in Rhön-Klinikum aufbauen.

Ich weiss, einige meiner Value-Mitstreiter werden sich jetzt an den Kopf fassen, da sie wahrscheinlich super tolle, unterbewertete Unternehmen haben, denen sie trauen. Ich habe diese zurzeit nicht, traue Bargeld/Anleihen und Gold ebenfalls nicht und habe mit der Rhön-Klinikum AG ein Unternehmen für das Fresenius bereit war 22,50 EUR pro Aktie zu zahlen. Ich halte das Fresenius Management nach allem was ich über sie gelesen habe, für fähig Rhön-Klinikum für ihr Anliegen gut einzuschätzen. Da ich mich schon seit mehreren Jahren mit dem Rhön-Klinikum beschäftige, traue ich den hier präsentierten Zahlen. Das sind meine Gründe für einen Kauf. Keine Spekulation! Keine Investition! Ich parke einen Teil meiner Liquidität, bis ich bessere Investments gefunden habe.

Easy Buffett:

|

| aktueller Kurs |

15.05

|

| Buchwert |

11.25

|

| aktueller Gewinn |

1.12

|

| Einstandsrendite |

7.47%

|

| ØEigenkapitalrendite |

10%

|

| Ausschüttungsquote |

35%

|

| EK-Wachstum |

7%

|

| Jahre n |

10

|

| Buchwert in n Jahren |

21.12

|

| Gewinn in n Jahren |

2.11

|

| KGV |

14

|

| Kurs in n Jahren |

29.56

|

| ∑Dividenden in n Jahren |

5.66

|

| Rendite |

8.88%

|

Erklärung zum Easy Buffett